作为白酒行业中的一大“黑马”,曾在2019年至2021年取得过极其亮眼的表现,特别是在股价方面,短短三年时间酒鬼酒就从最低的13元/股一路攀升到最高的275.59元/股,股价涨幅高达20倍,表现足以“傲视群雄”。

然而,自从进入2022年之后,酒鬼酒的股价便开始跌跌不休,与此前的表现,大相径庭。

截至6月7日收盘,酒鬼酒报收86.45元/股,四个月股价已经暴跌超过了40%;如果从最高点275.59元/股算起,酒鬼酒的股价已经跌了约70%,市值则蒸发超过600了亿。

伴随着白酒行业迈入下行周期,各大酒企的股价都有所调整,所以酒鬼酒股价回调也在情理之中;但据侃见财经梳理发现,和其他酒企相比酒鬼酒的股价跌幅明显更大,表现也更加疲弱。为何曾经的行业“黑马”如今会陷入跌跌不休的境地?在持续下挫的股价背后,酒鬼酒的基本面又出没出现了什么问题?

20世纪90年代,湖南湘西曾有四张“名片”——沈从文的书、宋祖英的歌、黄永玉的画和酒鬼酒的酒。

酒鬼酒前身是湘西州第一家酿酒作坊吉首酒厂,最早创立于1956年。受制于时代和地域因素,当时吉首酒厂的基本的产品只有地瓜烧和薯干酒,相比于汾酒、五粮液等大型酒厂,吉首酒厂仅仅是一家名不见经传的小酒厂而已。

1970年,吉首酒厂迎来了“灵魂人物”王锡炳。在王锡炳的带领下,吉首酒厂发展迅猛,很快崛起为湖南最大的酿酒厂,当时酒厂的主打品牌“湘泉”酒在湖南颇受欢迎,但由于缺少历史底蕴,“湘泉”还是很难和茅台五粮液相竞争。

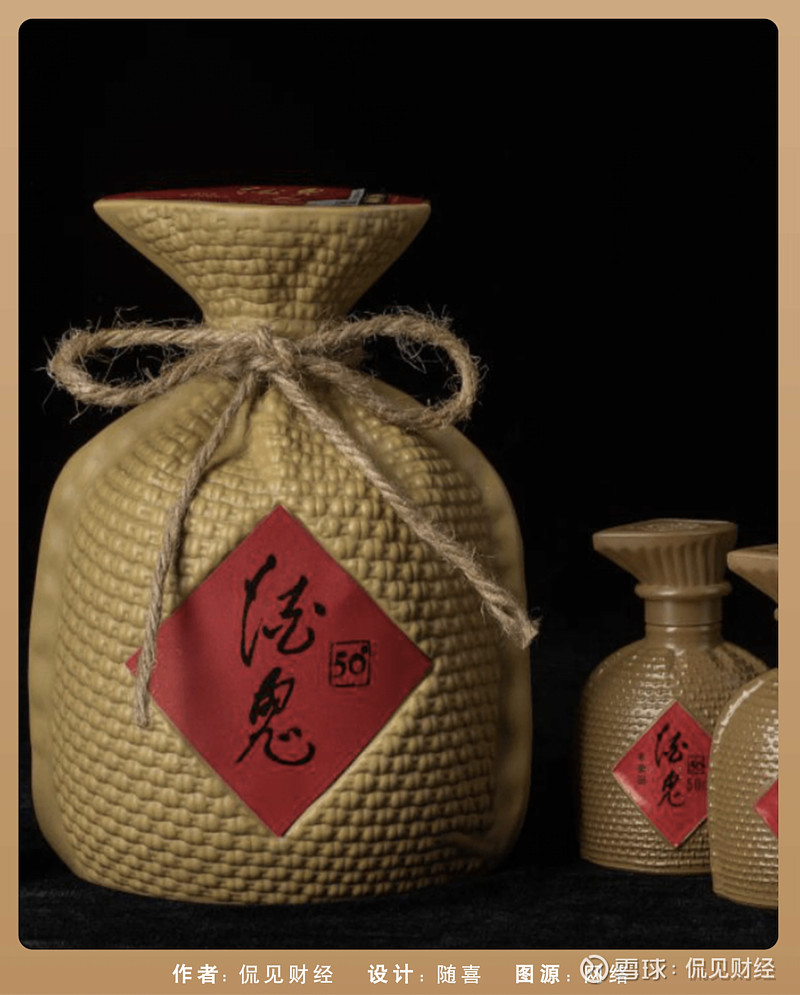

1978年,吉首酒厂又等来了第二位“关键人物”——黄永玉。作为湘西籍大名鼎鼎的艺术家,黄永玉为吉首酒厂设计了一种极具湘西地域文化特色的包装——酒鬼图,“酒鬼”品牌也借此横空出世。没想到新包装下的酒鬼酒在推出后迅速爆火,而酒厂也开始步入改革,1996年改制为湖南湘泉集团有限公司,1997年酒鬼酒成功在A股上市。

1998年,酒鬼酒迎来了自酒厂成立以来的“巅峰时刻”——当时每瓶酒鬼酒的售价超过300元,碾压飞天茅台、五粮液、剑南春等一众高端白酒;凭借着酒鬼酒的爆火,酒厂的净利润超越茅台,成为仅次于五粮液的行业第二名;然而,酒鬼酒的辉煌到此也即将结束,大家没能等来酒鬼酒成功超越五粮液,反而却等来了漫长的挣扎和煎熬。

2000年底,掌管了酒鬼酒二十多年的王锡炳辞职,酒鬼酒迎来了长达十五年的“至暗时刻”。在这段时间里,酒鬼酒因为连续亏损曾被三次戴上了“ST”的帽子,而后又历经了“塑化剂”事件、“亿元资金消失”案件。此外,酒鬼酒的大股东也是频繁转换,从湘泉集团到成功集团,再到华孚集团、中粮集团,短短15年换过十多名董事长。

酒鬼酒的转折点出现在了2015年。此前一年,随着中糖母公司华孚集团并入中粮集团,中粮成了酒鬼酒的实际控制人;在入主酒鬼酒之后,中粮迅速对酒鬼酒进行了一系列改革,先是大幅削减酒鬼酒单品数量,而后又对品牌逐步优化升级,主打内参、酒鬼、湘泉3大品牌,在中粮强力改革的影响下,酒鬼酒很快便迎来了复苏。

根据财报显示,2014年酒鬼酒的营收不过3.885亿,纯利润是亏损9748万;而到了8年后的2022年,酒鬼酒的营收已经攀升到了40.5亿,是2014年的10倍有余,而净利润也增长至10.49亿,和当年已经是天壤之别。

伴随着业绩的复苏,酒鬼酒的股价也开始回升。拉长周期来看,2014年酒鬼酒的股价开始止跌企稳,随后4年股价缓慢回升,到了2019年之后开始迎来爆发期。依据数据统计,短短三年时间酒鬼酒的股价从最低的13元/股一路攀升到了最高的275.59元/股,股价涨幅高达20倍,强势的股价表现足以让其在整个白酒板块中“傲视群雄”。

不可否认,在过去的几年时间里,酒鬼酒无论是业绩还是股价都堪称“完美”,然而和山西汾酒有几分相似——酒鬼酒这些年高增长的业绩背后,其实都是通过大幅度的增加经销商以及让经销商压货来完成的,依据数据统计,酒鬼酒的经销商在2019年只有528家,到2022年却激增至1586家。

4月28日,酒鬼酒对外披露了今年一季度的业绩。根据财报显示,一季度酒鬼酒实现盈利收入为9.646亿,同比大跌42.87%;实现纯利润是3亿,同比大跌42.38%,营收和净利润双双下降。而随着这份财报的披露,酒鬼酒这些年来吹起的高增长“泡沫”也正式被刺穿,存货高企、产品难以消化、经销商压货严重等问题也开始慢慢浮现。

根据财报显示,2019年至2022年,酒鬼酒公司库存量由3460吨攀升至7375吨,3年时间库存量足足翻了一倍有余;从存货数据分析来看,2022年酒鬼酒的存货为14.17亿,是近几年来的新高,拉长周期来看,在2018年时酒鬼酒的存货仅为8.2亿,随后逐年分别提升至9.3亿、10.27亿、12.69亿和14.17亿,存货呈现逐年走高的态势。

此外,根据新闻媒体报道,2022年除湘泉系列外,酒鬼酒内参、酒鬼、其他系列生产量均明显大于销售量。以内参系列为例,全年生产量达1580吨,销售量达1147吨;期末库存量达1347吨,已超过全年销量;而受到存货高企、经销商压货严重等因素的影响,酒鬼酒的产品价格逐渐失控,出厂价超1000元的内参酒经销商渠道价格仅为800元/瓶左右。

近两年,酒鬼酒股价跌跌不休,截至6月7日收盘,酒鬼酒报收86.45元/股,最近四个月股价已经暴跌超过了40%;而如果和2021年9月27日的最高点275.59元/股相比,如今酒鬼酒的股价已经跌去约70%,市值则蒸发超过600亿。

由于白酒的销售普遍采用经销商模式,如果想要进行扩张,酒企第一步往往选择大幅扩充经销商,第二步则是给经销商定下绩效、给其供货,但如果最终这一些产品卖不出去,经销商就会出现压货的现象,随着压货慢慢的变多,酒企最终也会受到反噬——轻则出现产品价格失控的情况,更为严重的则是经销商不再合作,酒企存货越来越多。

由此来看,酒鬼酒处理问题的关键就是将产品卖出去,而想要让白酒卖出去,让产品实现高端化则是关键一步。

实际上,从2018年开始酒鬼酒便在为高端化做做准备。当时,酒鬼酒全国30多位高端白酒大经销商共同出资组建湖南内参酒销售有限责任公司,股权关系上完全独立于酒鬼酒股份有限公司,专销内参酒品牌;2019年,内参酒开启全国化进程,打出了“中国高端白酒四大独立品牌之一”的口号,产品直接对标“茅五泸”。

在价格方面,内参酒直接向飞天茅台看齐,仅2021年,内参酒就四次调价,其中在自2021年1月20日,52度500ml内参酒就开始执行酒鬼酒建议价格体系,团购建议价1350元/瓶,零售建议价1499元/瓶,价格直线飙升。

然而,想要实现高端化显然没那么容易。从本质上来说,酒鬼酒属于馥郁香型酒,是一个细分香型,相比于贵州茅台的酱香、五粮液的浓香,在消费群体以及消费认可度相差甚远;此外,虽然酒鬼酒曾经是湖南湘西的一张“名片”,但在湖南当地的认可度却并不高,2022年酒鬼酒的省内市占率仅为 7.5%,跟汾酒超40%的市占率相差甚远。

现在回头来看,酒鬼酒的高端化缺少了市场认可度的支持,而一味涨价只会让产品越来越难卖,最终也导致经销商压货严重、自己存货高企这种“两难”局面的出现。当然,为提升产品知名度,酒鬼酒不惜加大广告的投入力度,根据财报显示,2022年酒鬼酒的销售费用高达10.24亿,而其营业的总成本也才26.42亿,销售费用占比达38.8%。

不过,任何一款高端的白酒都不是通过打广告能做成的,其一定要通过长时间的文化积累才能完成,由此可见,酒鬼酒想要通过高端化来摆脱困境,或许还需要很长的时间去积累。